Dôchodková zabezpečenosť je kľúčovým aspektom finančného plánovania do budúcna. Existuje niekoľko možností ako sa o ňu postarať, ale jednou z najdôležitejších je doplnkové dôchodkové sporenie v rámci tretieho piliera. Tretí pilier predstavuje možnosť investovať do rôznych fondov, ktoré by mali rásť a poskytovať príjem po odchode do dôchodku.

Článok sa zameriava na výkonnosť fondov v rámci 3. piliera a na to, aký význam má dodatočný príspevok zamestnávateľa pre budúce dôchodkové zabezpečenie.

Čo je tretí pilier?

Tretí pilier, alebo inak nazývaný doplnkové dôchodkové sporenie (DDS), je súčasťou dôchodkového systému. Je to systém dobrovoľného sporenia, ktorý umožňuje jednotlivcom zhromažďovať finančné prostriedky na dôchodok. Čo ho odlišuje od prvého a druhého piliera? Tretí pilier nie je povinný, čo znamená, že si ho človek môže zvoliť sám. Táto flexibilita je jedným z jeho hlavných benefitov.

Jedným z faktorov, ktoré treba zvážiť pri voľbe tretieho piliera, je výkonnosť fondov. Existuje mnoho správcovských spoločností a fondov, a každý z nich sa môže líšiť výkonnosťou a stratégiami investovania. Je dôležité vybrať si tretí pilier, ktorý bude zodpovedať cieľom a rizikovému profilu.

Plánovanie dôchodku a formulácia efektívnych investičných stratégií sú základnými stavebnými kameňmi pre zabezpečenie finančnej stability a pohody v pokročilom veku. Tento proces zahŕňa rozmanité aspekty, od výberu vhodných investičných nástrojov po správne časovanie výberov z úspor. Ústredným bodom pri spravovaní dôchodkových úspor je pravidlo 4 %, ktoré poskytuje vodítko k určeniu, koľko peňazí je bezpečné vyberať z investičného portfólia každý rok.

Ďalším dôležitým aspektom 3. piliera v rámci DDS je proces výberu peňazí. Je dobré dopredu poznať pravidlá a obmedzenia týkajúce sa výberu peňazí, ktoré platia v starobe.

Prečo je 3. pilier dôležitý?

Dôchodok z prvého a druhého piliera, teda z verejného dôchodkového systému a zo systému sociálneho poistenia, môže byť často nedostatočný na to, aby pokryl potreby v starobe. 3. pilier dáva príležitosť doplniť tieto dôchodky a zvýšiť svoju finančnú stabilitu.

Je dôležité premýšľať o svojej budúcnosti a zvážiť všetky dostupné možnosti. Rozhodnutie o vkladaní prostriedkov do tretieho piliera je krokom smerom k lepšiemu zabezpečeniu dôchodku.

3. pilier a výber peňazí

Jedným z kľúčových aspektov tretieho piliera je možnosť výberu peňazí, ktorá dáva účastníkom flexibilitu a rôznorodosť vo využití svojich investovaných prostriedkov. Tu sú niektoré spôsoby, ako môže klient využiť tento výber:

- Dôchodok: Tretí pilier je určený na zabezpečenie príjmu po ukončení pracovnej kariéry. Účastníci môžu využiť svoje investície v DDS ako zdroj príjmu v dôchodkovom veku.

- Nadštandardný dôchodok: Tretí pilier umožňuje jednotlivcom dosiahnuť nadštandardný dôchodok, ktorý môže zvýšiť ich životnú úroveň v dôchodku.

- Štúdium alebo odborný rozvoj: Účastníci môžu použiť svoje úspory z tretieho piliera na financovanie vzdelávania alebo odborného rozvoja, čo môže zvýšiť ich pracovné príležitosti a príjmy.

- Nečakané náklady: Účastníci majú možnosť využiť svoje úspory v prípade nečakaných finančných nákladov, ako sú zdravotné alebo núdzové výdavky.

- Nehnuteľnosti: Investície z doplnkového dôchodkového sporenia sa môžu použiť na nákup, výstavbu alebo rekonštrukciu nehnuteľnosti, čím sa zabezpečí bývanie v dôchodku.

- Iné investície: Účastníci môžu investovať svoje úspory do iných aktív, ako sú podnikateľské projekty alebo investície na kapitálovom trhu.

Uplatnenie tohto práva na výber peňazí z tretieho piliera sa môže uskutočniť v rôznych situáciách a podľa konkrétnych potrieb účastníka.

Doplnkové dôchodkové sporenie a jeho stratégia

Doplnkové dôchodkové sporenie je dôležitou súčasťou finančnej stratégie mnohých ľudí, ktorí si chcú zabezpečiť svoju dôchodkovú istotu a pohodlie počas dôchodku. Tu sú niektoré dôležité aspekty týkajúce sa doplnkového dôchodkového sporenia:

| Dôležitosť dôchodkového sporenia: | Sporenie na dôchodok je dôležité pre ľudí, ktorí chcú zvýšiť svoj budúci príjem počas dôchodku alebo sa financovať v prípade neočakávaných nákladov spojených s vekom. |

| Daňové výhody: | Príspevky do tretieho piliera sú daňovo odpočítateľné od základu dane z príjmov zo závislej činnosti alebo z podnikania alebo z inej samostatnej zárobkovej činnosti, alebo od ich úhrnu. Maximálna výška príspevkov, ktoré je možné odpočítať je 180 € za rok. |

| Flexibilita vo voľbe fondov: | Investori si môžu zvyčajne vybrať, do ktorých fondov chcú svoje príspevky investovať. Táto flexibilita im umožňuje prispôsobiť svoje investičné stratégie svojim cieľom a tolerancii rizika. |

| Zabezpečenie pre partnera a dedičstvo: | V prípade úmrtia môže sporenie na dôchodok poskytnúť finančnú istotu partnerovi alebo dedičom. Mnohé plány umožňujú investorom určiť dôchodok pre svojho partnera alebo nechať zostávajúce úspory svojim dedičom. |

| Pravidelné kontroly a revízie: | Je dôležité pravidelne sledovať vývoj účtu v rámci doplnkového dôchodkového sporenia. Investičné stratégie by sa mali prispôsobiť veku a dôchodkovým cieľom. |

| Rozlišovanie medzi typmi plánov: | Existujú rôzne typy doplnkového dôchodkového sporenia, vrátane individuálnych dôchodkových účtov, zamestnaneckých plánov a dobrovoľných dôchodkových fondov. Každý z týchto plánov má svoje vlastné výhody a obmedzenia. |

Porovnanie 3. piliera v číslach

Keď človek pristúpi k výberu tretieho dôchodkového pilieru, je dôležité pozrieť sa na konkrétne čísla a štatistiky, ktoré môžu pomôcť pri rozhodovaní.

Na trhu existujú štyri hlavné spoločnosti, ktoré spravujú prostriedky v rámci 3. piliera: Doplnková dôchodková spoločnosť Tatra banky, NN Tatry-Sympatia, Stabilita a UNIQA. Každá z týchto spoločností ponúka rôzne produkty a investičné možnosti pre svojich účastníkov.

- DDS Tatra banky, a.s. – Tatra banka spravuje fondy pre 30 % účastníkov, čo predstavuje pomerne významný podiel na trhu.

- NN Tatry-Sympatia, d.d.s., a.s. – Táto spoločnosť má najväčší podiel na trhu s 43 % účastníkov, čo ju robí vedúcou na trhu doplnkového dôchodkového sporenia.

- Stabilita, d.d.s., a.s. – Stabilita DDS má 13 % účastníkov, čo je značný podiel, aj keď menší v porovnaní s niektorými konkurentmi.

- UNIQA d.d.s., a.s. – UNIQA DDS má 14 % účastníkov, čím prispieva k pestrosti trhu a konkurencii.

V súhrne je v 3. pilieri zhruba 948 281 účastníkov, pričom každá z týchto spoločností má svoj vlastný podiel na trhu. Pri porovnaní 3. piliera, by mal človek zohľadňovať nielen tieto čísla, ale aj investičné stratégie, poplatky a výnosy, ktoré každá spoločnosť ponúka. Je dôležité zvoliť si produkt, ktorý najlepšie vyhovuje konkrétnym potrebám a cieľom pre budúcnosť.

NN poisťovňa a tretí pilier

NN poisťovňa sa pýši postavením lídra v oblasti doplnkového dôchodkového sporenia na Slovensku. Ako súčasť skupiny NN, s viac ako 175-ročnými skúsenosťami, ponúkajú širokú paletu možností pre zabezpečenie budúceho dôchodku z 3. piliera.

V NN pri uzatváraní tretieho piliera, má klient príležitosť voľby zo štyroch fondov, pričom môže kedykoľvek bezplatne meniť rozloženie svojich úspor alebo prispievať novými príspevkami, čím ovplyvní výšku svojho budúceho dôchodku. Klientove úspory a investície sú plne pod jeho kontrolou prostredníctvom ich klientského portálu WebKlient.

S NN má záujemca pri 3. pilieri k dispozícii nadštandardný servis a množstvo bezplatných služieb vrátane aktuálnych výpisov, kópií klientskej dokumentácie a podpory. Ročné výpisy posiela NN v elektronickej forme na e-mailovú adresu alebo sú k dispozícii priamo na klientskom portáli WebKlient.

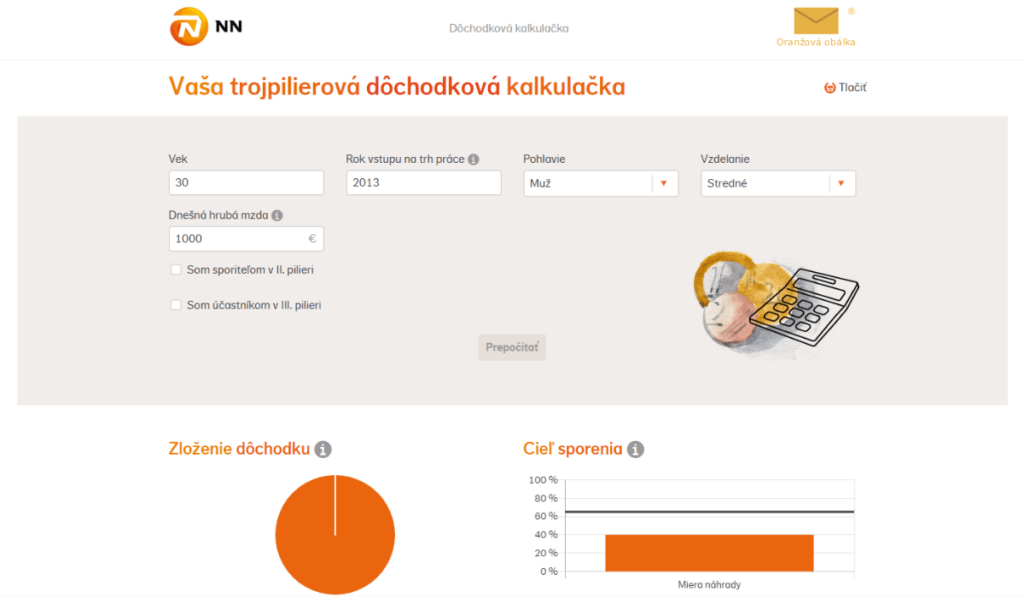

Pre svojich klientov má NN pripravenú aj dôchodkovú kalkulačku, ktorá pomôže spočítať predpokladanú výšku budúceho dôchodku na základe zadaných parametrov.

NN ponúka aj investičný dotazník, ktorý pomôže pri rozhodovaní ktorý doplnkový dôchodkový fond zvoliť.

Výkonnosť fondov v 3. pilieri

Výkonnosť fondov tretieho piliera predstavuje kľúčový faktor pri rozhodovaní o sporení na dôchodok. Táto výkonnosť je podstatne ovplyvnená vývojom finančných trhov, do ktorých sú tieto fondy investované. V dlhodobom horizonte sa pozoruje, že akciové fondy dosahujú výrazne vyššiu výkonnosť v porovnaní s dlhopisovými fondmi.

| Typ fondov | Rok 2022 | Posledných 5 rokov | Posledných 10 rokov |

|---|---|---|---|

| Akciové fondy | 12,1 % | 10,1 % | 8,6 % |

| Dlhopisové fondy | 3,7 % | 1,7 % | 4,3 % |

| Zmiešané fondy* | 6,9 % | 6,3 % | 6,1 % |

Minulá výkonnosť fondov tretieho piliera nie je zárukou ich budúcej výkonnosti.

Pri výbere výkonnosti fondov tretieho piliera je potrebné zvážiť nasledujúce faktory:

- Investičný horizont: Ak má človek dlhodobý investičný horizont, môže si dovoliť investovať aj do akciových fondov, ktoré majú vyššie riziko. Ak má kratší investičný horizont, je vhodnejšie investovať do dlhopisových alebo zmiešaných fondov.

- Tolerancia rizika: Ak má človek vyššiu toleranciu rizika, môže si dovoliť investovať do fondov s vyšším podielom akcií. Ak má nižšiu toleranciu rizika, je vhodnejšie investovať do fondov s vyšším podielom dlhopisov.

- Cieľový príjem: Ak chce dosiahnuť vyšší doplnkový dôchodok, je potrebné investovať viac peňazí na dlhší čas.

Doplnkové dôchodkové sporenie a príspevok zamestnávateľa

Doplnkové dôchodkové sporenie a príspevok zamestnávateľa sú dva strategické nástroje, ktoré pomáhajú jednotlivcom zabezpečiť si finančnú stabilitu počas ich dôchodkového veku. Ako sme už spomenuli, DDS predstavuje príspevky, ktoré si ľudia môžu ukladať do špeciálneho dôchodkového fondu počas svojej produktívnej kariéry, čím vytvárajú finančnú rezervu na obdobie, keď už nie sú schopní pracovať.

Príspevok zamestnávateľa je jedným z foriem podpory doplnkového dôchodkového sporenia a predstavuje dobrovoľný benefit, ktorý zamestnávatelia môžu ponúknuť svojim zamestnancom. Tento príspevok môže byť vyplácaný buď ako percento zo mzdy zamestnanca, alebo ako pevná suma.

Výška príspevku zamestnávateľa sa dohodne v účastníckej zmluve medzi oboma stranami, pričom maximálna suma je obvykle obmedzená na 6 % zo mzdy zamestnanca.

Príspevok zamestnávateľa je automaticky zrážaný zo mzdy zamestnanca a odvádzaný do DDS. Tieto príspevky môžu zamestnanci využiť pri výplate doplnkového dôchodku, čo prispieva k zvýšeniu ich dôchodkovej istoty.

Jednou z veľkých výhod príspevku zamestnávateľa je jeho daňové zvýhodnenie. Tieto príspevky sú oslobodené od dane z príjmov zo závislej činnosti, čo znamená, že zamestnanci môžu získať viac hodnoty za svoje investície.

Príspevok zamestnávateľa predstavuje skvelý spôsob, ako zvýšiť svoj doplnkový dôchodok a zabezpečiť si finančnú budúcnosť. Vďaka tejto možnosti môžu zamestnanci investovať dodatočné finančné prostriedky do svojich dôchodkových účtov, čo im pomôže dosiahnuť väčšiu finančnú stabilitu počas dôchodku.

Alternatívne možnosti sporenia

Na dôchodok je možné našetriť peniaze aj prostredníctvom investovania cez online investičné platformy. Fungujú ako sprostredkovatelia a ponúkajú širokú škálu finančných nástrojov. Na Slovensku sú dostupné napr. spoločnosti XTB, Portu, eToro, Fondee.

TOP brokeri a investičné platformy

Porovnanie tých najlepších brokerov a investičných platforiem 2025

XTB

98 %

Veľmi nízké poplatky, platforma v slovenčine. Možnosť investovať do ETF a fyzických akcií, vrátane európskych búrz. Jeden z najpopulárnejších brokerov na Slovensku. Demo účet zdarma na vyskúšanie.

eToro

94 %

Broker s nízkymi poplatkami, vhodný pre pokročilých aj začínajúcich investorov. Možnosť sledovať a kopírovať portfóliá ostatných investorov. Jeden z najvyužívanejších brokerov na svete.

Portu

92 %

Česká investičná platforma, ktorá ponúka najpohodlnejšie pasívne investovanie. Portfóliá sú zložené z ETF, do ktorých možno investovať už od 20 €. Možnosť investovania aj do konkrétnych akcií. Ako jediná platforma umožňuje investovať do frakčných akcií na pražskej burze.

Prehlásenie pre XTB: CFD sú zložité nástroje a sú spojené s vysokým rizikom rýchlych finančných strát v dôsledku pákového efektu. Na 75 % účtov retailových investorov dochádza k finančným stratám pri obchodovaní s CFD u tohto poskytovateľa. Mali by ste zvážiť, či rozumiete, ako CFD fungujú, a či si môžete dovoliť podstúpiť vysoké riziko, že utrpíte finančné straty.

XTB S.A. umožňuje automatické, cyklické zadávanie nákupných príkazov na Finančné nástroje alebo Frakčné akcie v súlade s Vami vytvoreným Investičným plánom. Investičné rozhodnutia vrátane alokácie fondov, frekvencie a hodnoty platieb a zadávania pokynov sú výlučne na Vás.

Obchodovanie je rizikové. Investujte zodpovedne.

Prehlásenie pre eToro: U 61 % retailových investorov došlo pri obchodovaní CFD u eToro k vzniku straty.

Ako kúpiť akcie a ETF

Pre väčšinu ľudí je dlhodobé a pasívne investovanie tou najlepšou voľbou. Pravidelne investujú to, čo sú schopní odložiť, a nechajú si to niekoľko rokov zhodnocovať na akciovom trhu, ideálne v ETF, ktoré sú diverzifikované a lacnejšie ako podielové fondy.

Na nákup akcií a ETF sú dostupné rôzne investičné možnosti. ETF, akcie aj iné aktíva je možné kúpiť prostredníctvom brokerov alebo roboadvisorov dostupných na slovenskom trhu.

XTB

Broker XTB ponúka široké možnosti investovania pre rôzne typy investorov. Celá platforma je dostupná aj v slovenskom jazyku pre tých, ktorým robí problém angličtina.

Na investovanie je na platforme XTB možné využiť široké spektrum investičných nástrojov od akcií a komodít až po ETF. Na výber je viac než 6 000 finančných inštrumentov.

Spoločnosť má veľmi nízke poplatky. V prípade platby kartou má poplatok 0,70 %. Vklad prevodom či PayPal je zadarmo. U XTB sa dá vytvoriť investičná ETF stratégia. Investor si sám rozloží portfólio a posielaná mesačná čiastka peňazí sa zainvestuje sama podľa vlastného rozloženia portfólia.

Na vyskúšanie si platformy je dostupný aj demo účet, kde si každý investor môže s virtuálnymi peniazmi vyskúšať obchodovanie s čímkoľvek bez rizika straty peňazí.

Obchodovanie a investovanie na platforme XTB je vhodné ako pre začínajúcich, tak aj pre skúsených investorov. So širokou paletou investičných možností si každý vyberie tie najlepšie pre vybudovanie svojho diverzifikovaného portfólia. Ďalšie informácie sú dostupné v recenzii XTB.

Na 75 % účtov investorov dochádza u XTB brokera k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami.

Portu

Portu je česká investičná platforma, ktorá ponúka svoje služby aj slovenským klientom. Nejde o klasického brokera, ide o tzv. roboadvisora (robo-poradcu). Tento pojem v skratke znamená, že investor nemusí investovať sám. Platforma čiastočne alebo úplne investuje za neho.

Portu poskytuje pre svojich klientov aj pomoc pri daňovom priznaní aj v prípade dividend, čo nie je úplne bežnou praxou. Výhody Portu sú dobré výnosy, transparentné poplatky a iné. Investičná spoločnosť ponúka ročný poplatok len 1 %, pričom sa dá znížiť na 0,6 % pri fixácii na 15 rokov. Iné poplatky účtované nie sú, ani za vklad, konverziu mien či výber.

Pri investovaní cez Portu môžu investori získať aj zľavu, ktorá závisí od fixácie investícií. Investovaním cez robo-poradcu Portu môže každý získať prístup k kvalitným investičným službám s mnohými výhodami. O rôznych produktoch ponúkaných touto platformou je možné si prečítať článok o Portu.

eToro

Na investovanie sa dá použiť aj platforma eToro. Táto platforma funguje od roku 2007, pričom sa dostala takmer na úplný vrchol medzi brokermi.

Aj eToro ponúka možnosť obchodovať s akciami, ETF či komoditami. Okrem toho je táto platforma zaujímavá pre investorov uvažujúcich nad obchodovaním s kryptomenami.

Najmä pre začínajúcich investorov je dobrá možnosť demo účtu, na ktorom si možno vyskúšať obchodovanie s ktorýmikoľvek finančnými nástrojmi a tým spoznať platformu. Platforma eToro má nízke a transparentné poplatky. Výšky poplatkov vždy závisia od konkrétneho aktíva. Užívatelia sa najčastejšie budú stretávať s fixným poplatkom za výber peňazí.

Či už investor preferuje akcie, kryptomeny či ETF fondy, eToro uspokojí mnohé investičné túžby. Pri ceste za výhodným investovaním je eToro vhodným nástrojom a pomocníkom. Viac informácií sa dá nájsť v recenzii eToro.

U 61 % retailových investorov došlo pri obchodovaní CFD u eToro k vzniku straty.

Brokerov a investičných platforiem pôsobí na Slovensku viacero, takže investori si majú z čoho vyberať. Každá platforma je niečím výnimočná, a tak si môže každý zvoliť tú, ktorá mu bude najviac vyhovovať.

Publikované: 02. 11. 2023, Aktualizované: 15. 07. 2024