Dôchodok je jednou z najdôležitejších tém, ktorým by sa ľudia mali venovať už v mladšom veku. Je dôležité mať na pamäti, že dôchodok je dlhodobým cieľom, ktorého dosiahnutie si vyžaduje dostatok finančných prostriedkov. Ako si vypočítať dôchodok a kde nájsť kalkulačku na výpočet dôchodku?

Získanie dôchodku je dlhodobý proces a vyžaduje plánovanie už od začiatku pracovného života. Je dôležité venovať dostatočnú pozornosť financiám a informovať sa o rôznych možnostiach týkajúcich sa budúceho dôchodku.

Kľúčové informácie článku

Dôchodok je dlhodobým cieľom, ktorý si vyžaduje dostatok financií. Plánovanie a sporenie na dôchodok by sa malo začať už v mladosti. Presný výpočet dôchodku je zložitý, avšak existujú online kalkulačky na približný odhad.

Faktory ovplyvňujúce výšku dôchodku sú napríklad príjmy, dĺžka práce, sporenie, systém v krajine alebo investovanie.

V roku 2024 bola minimálna výška dôchodku približne 273 €, avšak výška je stanovená zákonom a každoročne sa mení.

Aký budem mať dôchodok?

Presné vypočítanie budúceho dôchodku je zložité, pretože závisí od mnohých premenných. Existuje niekoľko faktorov, ktoré ovplyvňujú, aký bude mať človek dôchodok. Toto sú niektoré z nich:

- Výška príjmov

Prvým faktorom je výška príjmov počas pracovného života. Ak mal niekto vysoký príjem, pravdepodobne bude mať aj vyšší dôchodok. - Dĺžka pracovného života

Druhým faktorom je dĺžka pracovného života. Je logické, že čím dlhšie človek pracoval, tým väčší dôchodok si zaslúži. - Ročné sporenie

Ďalším dôležitým faktorom je ročné sporenie. Čím viac peňazí si človek uloží do dôchodkového fondu, tým vyšší dôchodok bude mať.

Existuje niekoľko sporení, ako napríklad dobrovoľné penzijné sporenie. Každý si musí vybrať spôsob sporenia, ktorý mu najviac vyhovuje a zabezpečí ho na jeho dôchodkové roky. - Dôchodkový systém v danej krajine

Ďalším aspektom je samotný dôchodkový systém v danej krajine. Každá krajina má vlastné pravidlá a podmienky, ktoré ovplyvňujú výšku dôchodku.

Je potrebné tieto podmienky dôkladne preskúmať a byť informovaný o aktuálnych zákonoch a predpisoch týkajúcich sa dôchodku. - Spôsob investovania finančných prostriedkov

Vplyv na veľkosť dôchodku má aj spôsob investovania finančných prostriedkov počas pracovného života. Dobrá finančná stratégia môže prispieť k zvýšeniu výnosov a neskôr aj k vyššiemu dôchodku.

Preto je dôležité vybudovať si dostatočné finančné rezervy a investovať múdro, aby bolo možné dosiahnuť optimálne výnosy v dlhodobom horizonte.

Podľa odborníkov by mali ľudia sporiť aspoň 10% z príjmov každý mesiac, aby dosiahli dostatočne vysoký dôchodok. Tento percentuálny podiel závisí od momentálnej finančnej situácie a individuálnych preferencií.

Existujú rôzne kalkulačky na výpočet dôchodku, ktoré môžu poskytnúť odhad, aký bude mať človek dôchodok na základe dnešných príjmov a sporení.

Tieto kalkulačky sú dostupné na internete a je možné ich použiť na vyhodnotenie súčasného finančného stavu a plánovanie na budúcnosť.

Kalkulačka na výpočet dôchodku – ako si vypočítať dôchodok?

Kalkulačka na výpočet dôchodku sa v dnešnej dobe stáva dôležitým nástrojom. S narastajúcim vekom ľudí a demografickými zmenami je nevyhnutné mať presnú predstavu o budúcom dôchodku.

Vzorec na výpočet dôchodku umožňuje jednotlivcom získať odhad finančného zabezpečenia po ukončení pracovnej kariéry.

Faktory ovplyvňujúce výšku dôchodku

Existuje mnoho faktorov, ktoré ovplyvňujú výšku dôchodku, vrátane veku odchodu do dôchodku, počtu odpracovaných rokov, výšky príjmu počas pracovného života a sociálne zákony platné v danej krajine. Čo sa ráta do 40 odpracovaných rokov?

Kalkulačka na výpočet dôchodku berie do úvahy tieto faktory a vykonáva potrebné výpočty, aby poskytla užívateľovi informácie týkajúce sa jeho očakávaného dôchodku.

Faktor inflácie

Pri výpočte dôchodku je dôležité vziať do úvahy aj faktor inflácie, ktorý môže mať významný vplyv na hodnotu peňazí v budúcnosti. Kalkulačky na výpočet dôchodku by mali mať možnosť výpočtu s ohľadom na infláciu, aby získané výsledky odzrkadľovali skutočné hodnoty.

Kalkulačky môžu tiež poskytnúť odporúčania, ako zvýšiť výšku dôchodku. Môže ísť o tipy ako investovať do dôchodkových fondov, nehnuteľností alebo iných finančných nástrojov. Tieto odporúčania majú za cieľ podporiť užívateľov, aby plánovali finančnú budúcnosť a zabezpečili si dostatočné zdroje počas dôchodku.

Navyše, kalkulačky na výpočet dôchodku môžu slúžiť aj ako vzdelávacie nástroje. Pomáhajú užívateľom porozumieť zložitosti dôchodkového systému a poskytnúť informácie o dôležitých pojmoch, ako sú dôchodkový vek, sociálne poistenie a rôzne dôchodkové programy.

V súčasnosti je mnoho webových stránok a aplikácií, ktoré ponúkajú kalkulačky na výpočet dôchodku. S rastúcim záujmom o finančnú nezávislosť a zabezpečenie, je dôležité vybrať si dôveryhodný zdroj informácií a kalkulačiek.

Keď ide o zložité aspekty dôchodkového plánovania a správy finančných prostriedkov, je vhodné vyhľadať odborníka.

Aký je minimálny dôchodok?

Minimálny dôchodok je sociálna dávka, ktorá má zabezpečiť dostatočnú životnú úroveň pre osoby, ktoré si nedokážu zabezpečiť primeraný príjem v dôchodkovom veku.

Tento typ dávky je určený pre osoby, ktoré nemajú právo na vyšší dôchodok z dôvodu nedostatočných odpracovaných rokov alebo nízkeho príjmu počas pracovného života.

Výška minimálneho dôchodku je stanovená zákonmi a rozhoduje o nej Ministerstvo práce, sociálnych vecí a rodiny Slovenskej republiky. Vzhľadom na to, že sa táto suma mení každoročne, je dôležité mať aktuálne informácie týkajúce sa tejto sociálnej dávky.

Na Slovensku sa minimálny dôchodok odvíja od tzv. životného minima, ktoré je stanovené pre rôzne kategórie obyvateľstva, vrátane dôchodcov.

V roku 2021 malo životné minimum pre dôchodcov starších ako 65 rokov výšku 214,32€ mesačne. Minimálny dôchodok pre tieto osoby je stanovený na 207,20€ mesačne. Pre dôchodcov vo veku 60 až 64 rokov je minimálny dôchodok 198,35€ mesačne.

V prípade, že má dôchodca nárok na vyšší dôchodok ako minimálny, dostáva rozdiel medzi týmito dvoma sumami. Napríklad ak je vyšší dôchodok stanovený na 250€ mesačne a minimálny dôchodok je 207,20€ mesačne, dôchodca dostáva rozdiel vo výške 42,80€.

Treba však zdôrazniť, že výška minimálneho dôchodku nestačí na zabezpečenie dostatočnej životnej úrovne počas dôchodku. Preto je dôležité mať okrem dôchodku aj iné formy príjmu alebo si dopriať včasné pravidelné sporenie alebo investovanie, aby si bolo možné počas dôchodkových rokov užiť väčší komfort.

Spôsoby ako investovať

Už v skoršom veku je dôležité si zvoliť správny spôsob investovania, aby bolo možné zabezpečiť stabilitu a bezstarostnosť počas dôchodku a taktiež aj pasívny príjem, a tým možnosť predčasného odchodu do dôchodku. Existuje niekoľko oblastí, do ktorých je možné investovať pred dôchodkovým vekom:

- Zhromažďovanie úspor na bankovom účte

- Investovanie do akcií a fondov

- Investovanie do nehnuteľností

- Investovanie do dôchodkových fondov

Existuje niekoľko spôsobov, ako dosiahnuť zabezpečenie pasívneho príjmu. Jedným z najznámejších je investovanie do akcií, fondov či nehnuteľností. Tieto investície prinášajú výnosy vo forme dividend, úrokovej sadzby alebo prenájmu nehnuteľnosti.

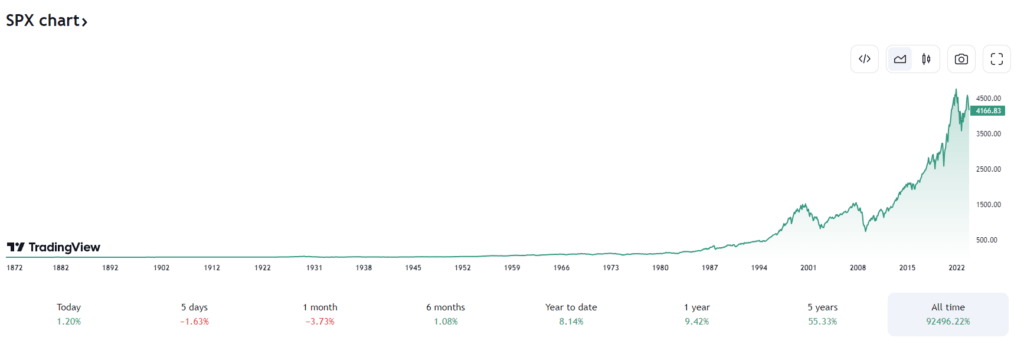

Investovanie do nízkonákladových ETF fondov je atraktívnou alternatívou pre investorov, ktorí hľadajú diverzifikáciu, transparentnosť, nízke náklady a flexibilitu. Medzi najlepšie ETF fondy patrí bezpochyby S&P 500. Pri pohľade na graf S&P 500 je vidieť, že index dosahuje priemerné zhodnotenie 10% ročne.

Cez koho investovať a prilepšiť si na dôchodok?

Existuje množstvo spoločností – tzv. brokerov, ktoré sú sprostredkovateľmi medzi investorom a trhovými burzami. Na Slovensku patria medzi najznámejších brokerov spoločnosti XTB, Portu, eToro alebo Fondee.

Ako kúpiť akcie a ETF

Pre väčšinu ľudí je dlhodobé a pasívne investovanie tou najlepšou voľbou. Pravidelne investujú to, čo sú schopní odložiť, a nechajú si to niekoľko rokov zhodnocovať na akciovom trhu, ideálne v ETF, ktoré sú diverzifikované a lacnejšie ako podielové fondy.

Na nákup akcií a ETF sú dostupné rôzne investičné možnosti. ETF, akcie aj iné aktíva je možné kúpiť prostredníctvom brokerov alebo roboadvisorov dostupných na slovenskom trhu.

XTB

Broker XTB ponúka široké možnosti investovania pre rôzne typy investorov. Celá platforma je dostupná aj v slovenskom jazyku pre tých, ktorým robí problém angličtina.

Na investovanie je na platforme XTB možné využiť široké spektrum investičných nástrojov od akcií a komodít až po ETF. Na výber je viac než 6 000 finančných inštrumentov.

Spoločnosť má veľmi nízke poplatky. V prípade platby kartou má poplatok 0,70 %. Vklad prevodom či PayPal je zadarmo. U XTB sa dá vytvoriť investičná ETF stratégia. Investor si sám rozloží portfólio a posielaná mesačná čiastka peňazí sa zainvestuje sama podľa vlastného rozloženia portfólia.

Na vyskúšanie si platformy je dostupný aj demo účet, kde si každý investor môže s virtuálnymi peniazmi vyskúšať obchodovanie s čímkoľvek bez rizika straty peňazí.

Obchodovanie a investovanie na platforme XTB je vhodné ako pre začínajúcich, tak aj pre skúsených investorov. So širokou paletou investičných možností si každý vyberie tie najlepšie pre vybudovanie svojho diverzifikovaného portfólia. Ďalšie informácie sú dostupné v recenzii XTB.

Na 77 % účtov investorov dochádza u XTB brokera k finančným stratám pri obchodovaní s finančnými rozdielovými zmluvami.

Portu

Portu je česká investičná platforma, ktorá ponúka svoje služby aj slovenským klientom. Nejde o klasického brokera, ide o tzv. roboadvisora (robo-poradcu). Tento pojem v skratke znamená, že investor nemusí investovať sám. Platforma čiastočne alebo úplne investuje za neho.

Portu poskytuje pre svojich klientov aj pomoc pri daňovom priznaní aj v prípade dividend, čo nie je úplne bežnou praxou. Výhody Portu sú dobré výnosy, transparentné poplatky a iné. Investičná spoločnosť ponúka ročný poplatok len 1 %, pričom sa dá znížiť na 0,6 % pri fixácii na 15 rokov. Iné poplatky účtované nie sú, ani za vklad, konverziu mien či výber.

Pri investovaní cez Portu môžu investori získať aj zľavu, ktorá závisí od fixácie investícií. Investovaním cez robo-poradcu Portu môže každý získať prístup k kvalitným investičným službám s mnohými výhodami. O rôznych produktoch ponúkaných touto platformou je možné si prečítať článok o Portu.

eToro

Na investovanie sa dá použiť aj platforma eToro. Táto platforma funguje od roku 2007, pričom sa dostala takmer na úplný vrchol medzi brokermi.

Aj eToro ponúka možnosť obchodovať s akciami, ETF či komoditami. Okrem toho je táto platforma zaujímavá pre investorov uvažujúcich nad obchodovaním s kryptomenami.

Najmä pre začínajúcich investorov je dobrá možnosť demo účtu, na ktorom si možno vyskúšať obchodovanie s ktorýmikoľvek finančnými nástrojmi a tým spoznať platformu. Platforma eToro má nízke a transparentné poplatky. Výšky poplatkov vždy závisia od konkrétneho aktíva. Užívatelia sa najčastejšie budú stretávať s fixným poplatkom za výber peňazí.

Či už investor preferuje akcie, kryptomeny či ETF fondy, eToro uspokojí mnohé investičné túžby. Pri ceste za výhodným investovaním je eToro vhodným nástrojom a pomocníkom. Viac informácií sa dá nájsť v recenzii eToro.

U 51 % retailových investorov došlo pri obchodovaní CFD u eToro k vzniku straty.

Fondee

Fondee je online platforma, ktorá spája investorov s rôznymi investičnými príležitosťami. Cieľom platformy je poskytnúť jednoduchý a transparentný spôsob investovania do širokej škály tried aktív. Okrem klasických portfólií Fondee ponúka aj ESG portfólia a Detské účty.

Fondee ponúka širokú škálu investičných možností vrátane akcií, ETF, podielových fondov a dlhopisov. Tento rozmanitý výber umožňuje investorom vybudovať dobre diverzifikované portfólio prispôsobené ich tolerancii voči riziku a investičným cieľom.

Začať investovať s Fondee je možné už od 40 €, čo je minimálny vklad. Fondee si za služby účtuje jeden hlavný poplatok. Predstavuje 0,9 % ročne a zahŕňa kompletnú správu investícií. Platí sa mesačne.

Samotné ETF účtuje drobný poplatok, ktorý predstavuje 0,15 % ročne. Je dôležité spomenúť, že tento poplatok sa nestrháva zo samotného portfólia, ale je súčasťou ceny ETF. Spolu s hlavným poplatkom je to teda 1,05 % ročne, pričom Fondee garantuje, že iný poplatok investor neplatí.

Brokerov a investičných platforiem pôsobí na Slovensku viacero, takže investori si majú z čoho vyberať. Každá platforma je niečím výnimočná, a tak si môže každý zvoliť tú, ktorá mu bude najviac vyhovovať.

Vzhľadom na neistotu budúcnosti je dôležité vedieť, ako si vypočítať dôchodok, myslieť dopredu a plánovať si dôchodok zavčasu.

Ak sa stanovia ciele a bude sa pravidelne sporiť, je väčšia šanca dosiahnuť dôstojný dôchodok a vychutnať si zaslúžený oddych v starobe.

Preto by ľudia mali čo najskôr začať získavať finančné poradenstvo, aby si mohli správne vyhodnotiť možnosti a plánovať budúci dôchodok.