Štyri písmená, ktoré zohrávajú veľkú úlohu pri konečnej cene úveru. RPMN alebo ročná percentuálna miera nákladov je súhrnom poplatkov a úrokov, ktoré si banka alebo nebankovka účtuje za poskytnutie úveru či pôžičky.

Obsah článku

Pomocou RPMN je možné pomerne jednoducho zistiť, ktorý úver resp. pôžička je pre spotrebiteľa výhodnejšia. Porovnaním spotrebiteľských úverov od rôznych bánk je možné veľmi ľahko určiť, ktorý je ten pravý. V zásade platí, že čím nižšie RPMN, tým je úver lacnejší a pre spotrebiteľa výhodnejší.

Porovnávať RPMN má zmysel len v tom prípade, ak vstupné údaje (výška úveru a doba splatnosti úveru) sú rovnaké. Ak sú tieto údaje odlišné, porovnanie stráca zmysel.

RPMN kalkulačka a výpočet

Poplatky zohrávajúce dôležitú úlohu pri výpočte ročnej percentuálnej miery nákladov sa dajú rozdeliť na dve skupiny, a to na:

- jednorazové poplatky, ktoré je potrebné zaplatiť na začiatku úverového vzťahu. K jednorazovým poplatkom môžeme zahrnúť napríklad poplatok za poskytnutie úveru.

- pravidelné poplatky, ktoré sa platia mesačne so splátkou úveru. Ide o poplatky súvisiace s vedenie úverového účtu, poplatky za poistenie a iné.

Do výpočtu RPMN sa podľa zákona o spotrebiteľských úveroch č. 129/2010 Z. z. musia zahrnúť všetky poplatky spojené s úverom okrem:

- poplatkov za zmenu zmluvných podmienok na žiadosť klienta

- poplatkov za nedočerpanie poskytnutého úveru

- poplatkov za navýšenie úveru

- poplatkov za expresné spracovanie úveru

- poplatkov za prevod peňažných prostriedkov súvisiacich so splácaním úveru

- poplatkov za nepovinné poistenie k úveru

- poplatkov a sankcií v prípade neplatenia úveru

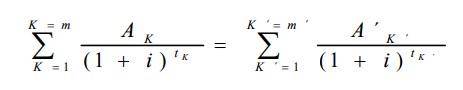

Vzorec pre výpočet RPMN podľa Zákona o spotrebiteľských úveroch vyzerá takto:

- K – poradové číslo spotrebiteľského úveru

- K´- číslo splátky alebo nákladov spotrebiteľského úveru

- Ak – výška K-teho spotrebiteľského úveru

- A´k – výška K´-tej splátky spotrebiteľského úveru

- m – poradové číslo posledného spotrebiteľského úveru

- m´- poradové číslo poslednej splátky alebo platby nákladov

- tk – časové obdobie medzi poskytnutím 1. spotrebiteľského úveru a K-teho spotrebiteľského úveru

- t´k – časové obdobie medzi poskytnutím 1. spotrebiteľského úveru a K´-tou splátkou spotrebiteľského úveru

- i – ročná percentuálna miera nákladov

Ako použiť RPMN kalkulačku?

Na výpočet je možné využiť vybrané funkcie v programe Microsoft Office Excel alebo Open Office Calc. Ak sa s pomerne zložitým výpočtom RPMN človek nemá čas alebo nechce trápiť, môže využiť možnosť online RPMN kalkulačky.

RPMN kalkulačka je užitočný nástroj, ktorý umožní presne vypočítať ročnú percentuálnu mieru nákladov na úver. RPMN zahŕňa všetky súvisiace náklady, ako sú úrokové sadzby, poplatky a iné výdavky, čím poskytuje jasný obraz o skutočných nákladoch na pôžičku.

Pri používaní RPMN kalkulačky sa zadávajú vstupné parametre ako:

- dátum pôžičky

- výška pôžičky

- periodicita splátok

- počet splátok

Ročná percentuálna miera nákladov – čo to je

| Pri výbere najvhodnejšej hypotéky by nemala byť výška úrokov hlavným kritériom. Dôvod je jednoduchý: nízky úrok nezaručuje automaticky najvýhodnejšiu hypotéku. Kľúčovým ukazovateľom, na ktorý by mal človek pri rozhodovaní hľadieť, je RPMN. |

Ročná percentuálna miera nákladov, je ukazovateľ, ktorý vyjadruje reálne percento nákladov spojených s hypotékou. Nezohľadňuje iba úroky, ale aj všetky poplatky a náklady spojené s úverom. Tento ukazovateľ presne ukáže, koľko z požičanej čiastky človek zaplatí banke za jeden rok, vrátane:

- Poplatok za spracovanie úveru

- Lehota splácania

- Úroková sadzba

- Výška mesačných splátok

- Poplatok za poistenie schopnosti splácať úver (ak je uzatvorené)

- Poplatok za vedenie účtu (ak si ho banka vyžaduje – väčšina bánk pri nezriadení účtu pridáva prirážky k úrokovej sadzbe, čo vo finále zvyšuje aj RPMN)

Pri hypotéke sú zahrnuté aj:

- Poplatok za poistenie nehnuteľnosti (povinné pre každú hypotéku – podmienka čerpania úveru)

- Poplatok za vyhotovenie znaleckého posudku

- Správny poplatok za podanie návrhu na vklad záložného práva banky na katastri

Čo nie je zahrnuté v RPMN:

- Sankcie za nesplácanie úveru

- Poplatky za prevody finančných prostriedkov spojené so splácaním úveru

Aký je rozdiel medzi RPMN a úrokovou sadzbou?

Úroková sadzba predstavuje odmenu pre banku za poskytnutie pôžičky, ale neodzrkadľuje celkové náklady spojené s požičaním peňazí. Aj keď sú RPMN a úroková sadzba uvádzané v percentách, ľudia ich často mylne považujú za podobné údaje. V skutočnosti však predstavujú odlišné veci.

Skutočná finančná záťaž pre peňaženku sa vyjadruje RPMN, ktorá zohľadňuje nielen úrokovú sadzbu, ale aj všetky dodatočné poplatky spojené s poskytnutím úveru.

Paradoxne, pri rovnakej výške pôžičky a dobe splácania môže jedna banka ponúknuť nižšiu úrokovú sadzbu, ale v konečnom dôsledku zaplatí klient viac ako pri vyššej sadzbe od inej banky. Dôvodom sú dodatočné poplatky. Porovnaním RPMN oboch ponúk ihneď klient zistí, že nižšia úroková sadzba je výhodná len zdanlivo.

Príklad pre porovnanie

Spotrebiteľský úver sa nevyberá podľa výšky mesačných splátok alebo výšky úrokovej miery.

| Banka | A | B |

| Výška úveru | 3 000 € | 3 000 € |

| Splatnosť úveru | 36 mesiacov | 36 mesiacov |

| Splátka | 116,65 € | 124,98 € |

| Úroková sadzba | 19,99 % p.a. | 24,99 % p.a. |

| Poistenie úveru | 2,99 % p.a. | nevyžaduje sa |

| Vedenie účtu ročne | 36 € | 12 € |

| RPMN | 34,33 % | 33,39 % |

Výsledok: Výhodnejší je úver od banky B, pretože má pri rovnakých vstupných údajoch (suma a doba splatnosti) nižšiu hodnotu RPMN, a to aj napriek vyššej splátke. Banka A má vyššie poplatky ako banka B. Ak by človek požiadal o úver banku A, musí zaplatiť vyššiu čiastku za vedenie účtu a taktiež za poistenie úveru.

Priemerná ročná percentuálna miera nákladov

Za posledných 10 rokov RPMN výrazne klesla, najmä pri hypotekárnych úveroch.

- Pri spotrebiteľských úveroch sa na konci roka 2021 pohybovala pri krátkodobých a strednodobých úveroch okolo 22 %.

- Pri kreditných kartách dosahovala priemerná RPMN úroveň 26 %.

Ministerstvo financií SR poskytuje štvrťročne prehľad priemerných RPMN pri spotrebiteľských úveroch. Tento prehľad je dôležitým nástrojom pre spotrebiteľov, ktorí chcú získať prehľad o aktuálnych trendoch a vyhnúť sa nevýhodným ponukám.

V prípade nebankových pôžičiek sa v minulosti RPMN vyšplhala až na 60 %, čo sa považuje za úžeru. Tento extrémne vysoký ukazovateľ zdôrazňuje potrebu dôkladného zvažovania a porovnávania úverových ponúk, aby sa predišlo predraženým a neférovým podmienkam.

Nebankový škandál

Na nevýhodné úvery z vysokými hodnotami RPMN doplatilo množstvo Slovákov, ktorí sa ocitli vo finančnej núdzi. V minulosti boli niektoré nebankové spoločnosti obvinené z úžery, keď RPMN dosahovalo cez 60 %.

Preto pristúpila Národná banka Slovenska k sprísneniu podmienok poskytovania nebankových úverov. Medzi nimi je aj úrokový strop, ktorý nesmie tvoriť viac ako 2-násobok priemeru za predošlý rok. Údaje pravidelne aktualizuje Ministerstvo financií.

Ako znížiť reálnu RPMN?

Výška reálnej RPMN sa dá ovplyvniť vhodným výberom banky a úverového produktu. Nie vždy platí, že len „naša banka“ poskytne najlepšie podmienky, preto sa treba informovať naprieč celým trhom. Okrem fixných nákladov, ktoré sa nedajú obísť, sú aj také, ktoré možno minimalizovať.

Tipy na zníženie RPMN:

- Poplatok za spracovanie úveru:

- Nie všetky banky účtujú rovnaký poplatok za spracovanie úveru, niektoré ho neúčtujú vôbec.

- Poplatok za poistenie úveru a nehnuteľnosti:

- Neodporúča sa riešiť poistenie cez banku ako súčasť úveru, pretože to zvyšuje RPMN a prináša aj iné nevýhody:

- Vyššia RPMN (poistenie predražuje úver).

- Poistenie sa nedá ponechať po skončení splácania úveru, čo znamená potrebu nového poistenia.

- Obmedzený výber poistenia, bez možnosti prispôsobiť ho vašim potrebám.

- Menej kvalitné skúmanie zdravotného stavu a automatické vylúčenie predchorobia.

- Nemožnosť poistiť viacero osôb (rodinu), čo znamená stratu možných zliav.

- Ponuka len od jednej poisťovne, s ktorou má banka zmluvu.

- Výhodnejšie je urobiť si prieskum priamo v poisťovniach a uzatvoriť poistenie mimo banky. Tým človek získa:

- Ponuky od viacerých poisťovní.

- Možnosť kedykoľvek zmluvu zmeniť či ukončiť.

- Možnosť nastaviť si komplexnejšie krytie na mieru.

- Možnosť poistiť aj rodinu, čo zjednoduší prehľadnosť zmlúv.

- Prístup k rôznym zľavám.

- Online prístup do profilu poisťovne pre úpravy z pohodlia domova.

- Využitie finančného sprostredkovateľa pre servis pri riešení poistných udalostí či zmien zmluvy.

- Neodporúča sa riešiť poistenie cez banku ako súčasť úveru, pretože to zvyšuje RPMN a prináša aj iné nevýhody:

- Zľavy za vedenie účtu:

- Využitie aktívneho používania platobnej karty, zriadenie trvalých príkazov, inkás a podobne môže priniesť zľavy na vedení účtu.

- Znalecký posudok:

- Pri hypotéke netreba vždy vypracovať nový znalecký posudok. Niektoré banky akceptujú aj staršie posudky v závislosti od účelu hypotéky.

- Poplatky spojené s katastrom:

- Niektoré banky ponúkajú vybavenie a vyplatenie poplatkov spojených s katastrom za klienta, čo môže tiež znížiť RPMN.

Na záver, výber banky a úverového produktu je kľúčový pre optimalizáciu RPMN. Porovnávanie ponúk a sledovanie dodatočných poplatkov môže výrazne ovplyvniť celkové náklady na úver.